Einführung der E-Rechnung ab dem 01.01.2025

Quelle: https://www.e-rechnung-bund.de/e-rechnung/unterschied-zwischen-papier-pdf-und-erechnung/

Quelle: https://www.e-rechnung-bund.de/e-rechnung/unterschied-zwischen-papier-pdf-und-erechnung/

Der Gesetzgeber hat mit dem Wachstumschancengesetz v. 27.3.2024 (BGBl I 2024 Nr. 108) die Einführung der E-Rechnung beschlossen. Deutschland folgt damit dem Beispiel anderer EU-Mitgliedstaaten sowie einiger Drittländer, die eine E-Rechnung ebenso zum Standard für Abrechnungen im Wirtschaftsverkehr machen.

Was ist eine E-Rechnung?

Eine E-Rechnung ist eine elektronische Rechnung, die in einem vorgegebenen strukturierten Daten-Format im Sinne der europäischen Normenreihe EN 16931 erstellt, übermittelt und empfangen wird. Damit wird zugleich eine automatisierte Weiterverarbeitung gewährleistet, insbesondere können Rechnungsdaten direkt und ohne Medienbruch in die verarbeitenden Systeme importiert werden.

Praktischer Hinweis:

Die E-Rechnung kann Unternehmern somit die vollständige Digitalisierung von Rechnungsausstellungs- und Verarbeitungsprozessen erleichtern.

Eine PDF-Datei sowie andere nicht nach der o.g. Norm strukturierte Formate wie beispielsweise “.tif”, “.jpeg”, “.docx” eignen sich zwar für eine digitale, bildhafte Darstellung der Rechnung, erfüllen aber nicht die vorgenannten Anforderungen an die Weiterverarbeitung.

Hinweis:

Sonstige Rechnungen sind (in Abgrenzung zu E-Rechnungen) Papierrechnungen und Rechnungen in einem elektronischen Format (z. B. PDF), das nicht den Anforderungen der europäischen Norm für E-Rechnungen entspricht.

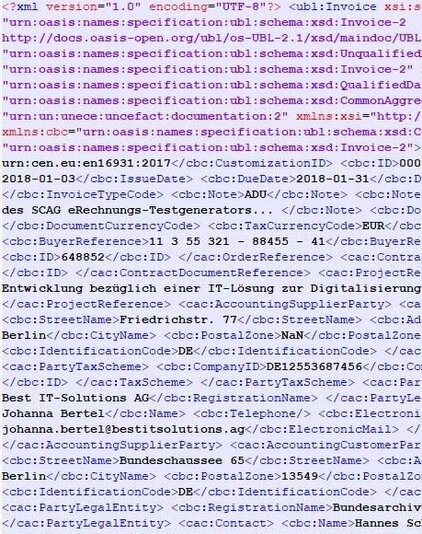

Da die E-Rechnung auf einem XML-Datensatz basiert, ist sie zunächst für eine Sichtprüfung nicht geeignet, kann aber durch den Einsatz von Visualisierungsprogrammen für den Menschen lesbar dargestellt werden.

Auf der staatlichen ELSTER-Webseite steht unter https://e-rechnung.elster.de ein kostenloser E-Rechnungs-Viewer zur Verfügung, mit dem – auch ohne Anmeldung in ELSTER – E-Rechnungen im Format Standard XRechnung visualisiert werden können.

Verwendet der Rechnungsaussteller ein anerkanntes hybrides Format (das sowohl einen maschinen- wie auch einen gleichlautenden menschenlesbaren Datensatz in sich trägt) wie beispielsweise ZUGFeRD ab der Version 2.0.1 (zu den Formaten siehe im Weiteren unten), ist ein Visualisierungsprogramm entbehrlich, da neben dem erforderlichen strukturierten Teil (E-Rechnung) bereits eine menschenlesbare Datei integriert ist.

Hinweis:

Die Bedeutung der Rechnung an sich und die übrigen Anforderungen an eine Rechnung, insbesondere an die erforderlichen Inhaltsangaben für Zwecke des Vorsteuerabzugs, bleiben unverändert.

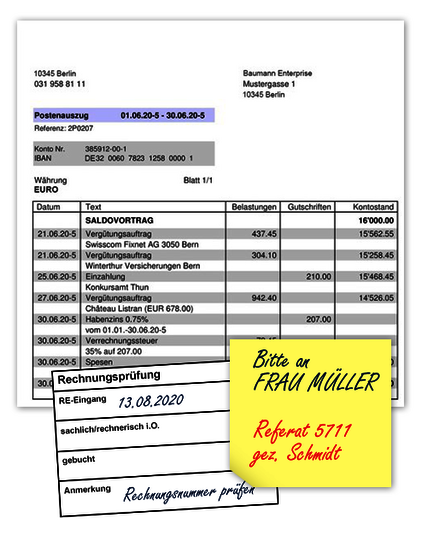

Die nachstehende Abbildung macht die Unterschiede zwischen einer sonstigen Rechnung (Papierrechnung oder sonstige digitale Formate wie z.B. PDF-Dateien) und einer E‑Rechnung nach der gesetzlichen Neuregelung deutlich.

Während Papier- und beispielsweise PDF-Rechnungen (linke Abbildung) visualisierte und damit für den Menschen lesbare Darstellungen sind, bildet die E‑Rechnung (rechte Abbildung) einen strukturierten Datensatz ab.

Gibt es bereits etablierte, anerkannte E-Rechnungs-Formate?

Ja. Die E-Rechnung ist technologieoffen ausgestaltet. Das Format muss aber die gesetzlichen Vorgaben erfüllen, so dass verschiedene E-Rechnungs-Formate zum Einsatz kommen und nicht abschließend genannt werden können.

In Deutschland haben sich in der Vergangenheit insbesondere die E-Rechnungs-Formate XStandard/XRechnung und ZUGFeRD (ab der Version 2.0.1) etabliert, die die gesetzlichen Ansprüche der neu definierten E-Rechnung und deren technische Umsetzung nach der Normenreihe EN 16931 erfüllen (vgl. BMF-Schreiben vom 2.10.2023, III C 2 - S 7287-a/23/10001 :007 (DOK 2023/0922192)). Gleichwohl sind weitere Formate wie beispielsweise die „französische“ Factur-X – zulässig, wenn sie die technischen Anforderungen der Normenreihe EN 16931 umsetzen.

Im Bereich der öffentlichen Auftragsvergabe sind bereits seit Jahren die E-Rechnungsformate XStandard/XRechnung im Einsatz (Aufruf über: E-Rechnung (e-rechnung-bund.de); E-Rechnung in Bayern - Startseite oder Erklär-Video der Bundesdruckerei)

Stufenweise Einführung der E-Rechnung im Überblick

(Überblick ohne Besonderheiten zum Unternehmerstatus der öffentlichen Hand, vgl. hierzu das BMF-Schreiben zur Einführung der obligatorischen elektronischen Rechnung mit entsprechenden Erläuterungen)

| Ab 01.01.2025 | Pflicht zur Entgegennahme von E-Rechnungen für im Inland steuerbare Umsätze, wenn es sich bei den Beteiligten um inländische Unternehmen handelt (sog. B2B-Umsätze im Inland) |

| Ebenfalls ab 01.01.2025 | Ausstellung und Übermittlung von E-Rechnungen für im Inland steuerbare Umsätze möglich, wenn es sich bei den Beteiligten um inländische Unternehmen handelt (B2B-Umsätze im Inland) |

| Ab 01.01.2027 | Pflicht zur Ausstellung und Übermittlung von E-Rechnungen für B2B-Umsätze im Inland für Unternehmen mit einem Vorjahres-Umsatz von mehr als 800 T€ |

| Ab 01.01.2028 | Pflicht zur Ausstellung und Übermittlung von E-Rechnungen für B2B-Umsätze im Inland für alle inländischen Unternehmen |

Als wesentliche Neuerungen für die Unternehmen ergeben sich folgende Eckpunkte:

Pflicht zur Ausstellung und Übermittlung der E-Rechnung für B2B-Inlandsumsätze frühestens ab 01.01.2027

Die Pflicht zur Ausstellung und Übermittlung der E-Rechnung erfolgt stufenweise und wird von einer Übergangsregelung flankiert (§ 27 Abs. 38 UStG).

Die Verpflichtung zur Ausstellung und Übermittlung einer E-Rechnung erfolgt stufenweise und startet mit der Verpflichtung ab dem 01.01.2027 für umsatzstarke Unternehmen:

Hat der Gesamtumsatz (Berechnung nach § 19 UStG) des rechnungsausstellenden Unternehmers im Kalenderjahr 2026 nicht mehr als 800.000 Euro betragen, kann eine Rechnung für einen nach dem 31.12 2026 ausgeführten Umsatz bis zum Ablauf des Kalenderjahres 2027 für bis dahin ausgeführte Umsätze noch als sonstige Rechnung statt einer E-Rechnung ausgestellt und übermittelt werden.

Ab dem 01.01.2028 gilt die E-Rechnungspflicht für alle inländischen Unternehmer im Bereich der inländischen B2B-Umsätze.

Gibt es Umsätze, die von der E-Rechnungspflicht ausgenommen bleiben?

Ja. Ausgenommen sind Rechnungen über Leistungen, die nach § 4 Nummer 8 bis 29 UStG steuerfrei sind, sowie Rechnungen von Kleinunternehmern, die nach § 19 UStG steuerfrei sind (§ 34a UStDV). Ebenso ausgenommen sind Rechnungen über Kleinbeträge bis 250 Euro (§ 33 UStDV) und Fahrausweise (§ 34 UStDV).

Ergänzender Hinweis:

Umsätze an private Endverbraucher (B2C) und nicht innerdeutsche B2B-Umsätze werden derzeit ebenfalls nicht von der E-Rechnungspflicht erfasst.

Pflicht zum Empfang der E-Rechnung für Inlandsumsätze ab dem 1.1.2025:

Jeder Unternehmer muss die technische Empfangsbereitschaft sicherstellen.

Durch die gesetzliche Neu-Regelung des § 14 UStG haben alle inländischen Unternehmer bereits ab dem 01.01.2025 die Möglichkeit, Rechnungen für B2B-Umsätze im Inland als E-Rechnung in einem vorgegebenen, normierten Datenformat zu erteilen, ohne dass der Empfänger zustimmen muss. Dies gilt für Umsätze, die nach dem 31. Dezember 2024 ausgeführt werden. Damit wird der bisherige Vorrang der Papierrechnung abgelöst.

Der Leistungsempfänger benötigt für den Vorsteuerabzug grundsätzlich eine ordnungsgemäße Rechnung mit gesondertem Umsatzsteuerausweis. Daher muss jeder Unternehmer ab dem 01.01.2025 - vor allem technisch - in der Lage sein, eine E-Rechnung zu empfangen.

In der Übergangsphase ab dem 01.01.2025 (siehe oben zum zeitlichen Überblick) kann der Rechnungsaussteller bei inländischen B2B-Umsätzen über die Verwendung einer E-Rechnung entscheiden.

Hinweise:

- Beim Empfang von E-Rechnungen wird nicht differenziert, um welche Art oder Größe eines Unternehmens es sich handelt. So müssen beispielsweise auch Kleinunternehmer, Unternehmer mit nur steuerfreien Umsätzen (z.B. Vermieter einer Wohnung) und Land– und Forstwirte ab dem 01.01.2025 technische Vorkehrungen zur Entgegennahme und zur Speicherung von E-Rechnungen treffen.

- Für die Pflicht zur Ausstellung und Übermittlung einer E-Rechnung gibt es bis zum 31.12.2027 Übergangsregelungen (siehe oben).

Was benötigt der Unternehmer für den Empfang einer E-Rechnung?

Um eine E-Rechnung auf elektronischem Weg entgegennehmen zu können, reicht es regelmäßig aus, wenn der Rechnungsempfänger über ein E-Mail-Postfach verfügt. Die Übermittlung per E-Mail stellt aber nur eine der zulässigen elektronischen Übermittlungswege dar. Häufig anzutreffen ist auch die Möglichkeit zum Download oder die Bereitstellung über elektronische Schnittstellen. Es bleibt den Unternehmen vorbehalten, welchen elektronischen Übertragungsweg sie wählen, vorausgesetzt eine elektronische Weiterverarbeitung ist ohne Medienbruch möglich.

Aufbewahrung von E-Rechnungen

Hinsichtlich der Aufbewahrungspflichten unter Beachtung der sog. Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form (GoBD) gilt, dass der strukturierte Teil einer E‑Rechnung so aufzubewahren ist, dass dieser in seinem ursprünglichen Format vorliegt und u.a. die Anforderungen an die Unveränderbarkeit erfüllt werden.

Hinweis:

- Auch wenn der Rechnungsaussteller dem Empfänger neben der E-Rechnung beispielsweise ein inhaltsgleiches, digitales Dokument in einem für das menschliche Auge lesbaren Bildformat (z.B. PDF-Dokument) als „Kundenservice“ übermittelt, besteht die Archivierungspflicht für das Ursprungsformat der E-Rechnung.

- Für Rechnungen gilt eine Aufbewahrungsfrist von acht Jahren (vgl. zur Umsatzsteuer § 14b UStG).

Anwendungsfragen zur Einführung der E-Rechnung werden in einem BMF-Schreiben geregelt:

Das BMF-Schreiben behandelt Einzelheiten zum Umgang mit der E-Rechnung und geht auf Fragen zur Rechtsanwendung ein. Es kann aufgerufen werden über: Bundesfinanzministerium - Ausstellung von Rechnungen nach § 14 Umsatzsteuergesetz (UStG); Einführung der obligatorischen elektronischen Rechnung bei Umsätzen zwischen inländischen Unternehmern ab dem 1. Januar 2025

Für einen schnellen Überblick zu einzelnen Themen stehen zudem die FAQ „Fragen und Antworten zur Einführung der obligatorischen (verpflichtenden) E-Rechnung zum 1. Januar 2025“ auf der Internetseite des BMF zur Verfügung. Diese Informationen können aufgerufen werden über: https://www.bundesfinanzministerium.de/Content/DE/FAQ/e-rechnung.html.